外销需求回落,中国品牌备货依然积极

四季度为电视的销售旺季,面板备货接近尾声,海外品牌及代工厂的备货需求将有明显回落,而中国品牌依然积极为“11.11”备货,力争达成全年目标。根据群智咨询(Sigmaintell)调查数据显示,四季度全球主要整机厂商的面板需求数量环比下降1.9%,面积环比增长2.3%。分尺寸来看,整机厂商对于小尺寸的需求明显回落,而对于55"及以上大尺寸的需求则环比明显增长。

整机厂商年末库存将趋于健康

三季度整机厂商纷纷为四季度的出货旺季积极备货,带动整机库存走高。而四季度品牌的出货计划积极,将带动库存逐步趋于健康。根据群智咨询(Sigmaintell)预测,到四季度末,国际品牌库存预计将减少到8.5周,而中国品牌为了达成年度目标出货计划很积极,库存有望减少到6.1周,趋于健康。

厂商对于四季度的出货计划均比较积极,终端市场能否有效去化成为最关键的因素。如若终端市场销售不如预期,则四季度的部分备货将会转化成库存,对后续市场形成一定的风险。

面板产能面积环比增长5.1%,厂商积极调整产能结构

从供给面来看,新产线在四季度加速爬坡且力争达成年初制定的达产目标,带动电视面板的产能持续增长。根据群智咨询(Sigmaintell)统计数据显示,四季度全球液晶电视面板的产能面积将环比增长5.1%,同比增长12.1%,维持高速增长的态势。

四季度由于外销需求回落带动小尺寸需求明显减少,面板厂商积极调整产品结构。中国面板厂减少32",增加43"及55"等中大尺寸的产能。韩国厂商也持续推动大尺寸化,增加55"以上大尺寸面板的供应产能。

TV面板市场供过于求,价格再次下降

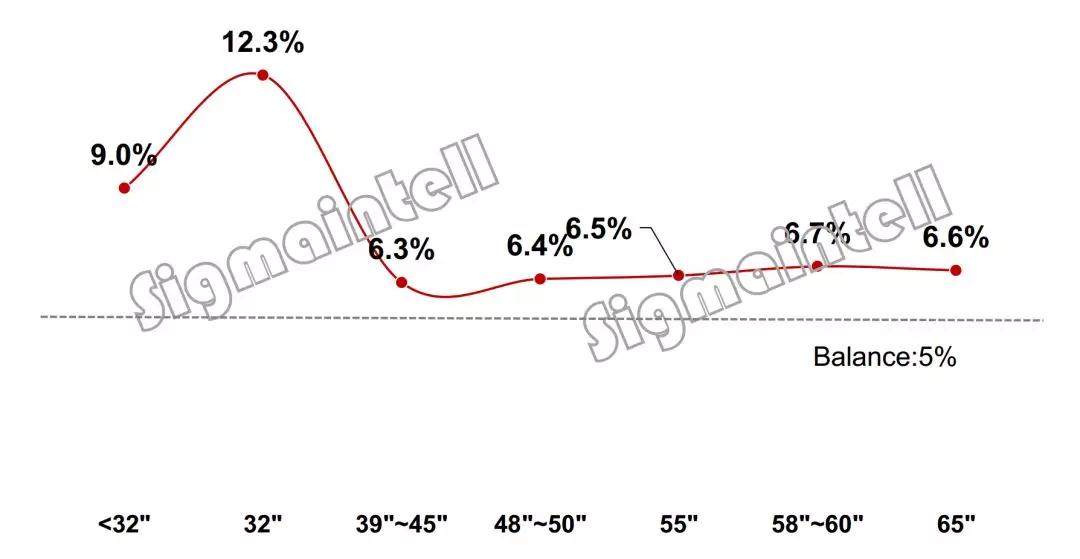

四季度海外市场特别是新兴市场经济形势恶化,电视需求转弱,小尺寸面板需求回落明显。而受北美市场景气及中国市场年底旺季促销的拉动,大尺寸面板需求持续走强。分尺寸来看,32"及以下小尺寸面板明显过剩,其他中大尺寸面板供应宽松。

32",四季度需求明显回落,虽然面板厂调减产能,但前期渠道商库存积累对市场形成二次供应。四季度32"的供需比高达12.3%,供需明显过剩。价格随之转入下行通道,而此时渠道商开始减价销售,对32"市场价格形成不小冲击。预计10月份32" 的降幅较大,截止年底维持下降的趋势。

38.5"~43"方面,一方面承接来自小尺寸的需求转移,另一方面因40"的供应持续减少,厂商对于43"的备货积极。四季度供需比为6.3%,供应宽松。预计43"面板价格从11月开始呈现小幅下降的趋势。

49"~50"方面,需求增加的同时,50"的供应持续增长,四季度的供需比为6.4%,供应宽松,预计价格呈现小幅下降的趋势。

55",中国内销备货积极,同时面板厂增加供应,整体供需趋于宽松,面板价格呈现小幅下降的趋势。

大尺寸方面,北美市场的需求持续强劲,而供应端G10.5持续爬坡及韩厂增加产能供应。65"面板的供需比为6.6%,供过于求,价格再次下降。

2018年四季度全球LCD TV面板分尺寸供需比(单位:%)

数据来源: 群智咨询(Sigmaintell)“供需模型”

整体来说,三季度在市场旺季备货及渠道商备货的带动下,电视面板价格实现了阶段性上涨,对面板厂的短期盈利有一定的改善。但即使三季度价格上涨之后,LCD电视面板业务也只能维持微幅的获利水平。从供需关系来看,虽然韩厂积极推动面板产能改造,规划将部分LCD产线改造升级为OLED产线,但是短期来看,新增产线的产能远远大于减少的液晶面板产能,全球液晶电视面板的产能依然维持增长态势。根据群智咨询(Sigmaintell)预测,2019年全球液晶电视面板的产能面积将同比增长12.7%,预计供需比为7.2%,供过于求。因此,2019年面板厂商能否持续获利将面临严峻的挑战。

网站导航

网站导航

相关文章

相关文章

精彩导读

精彩导读

热门资讯

热门资讯