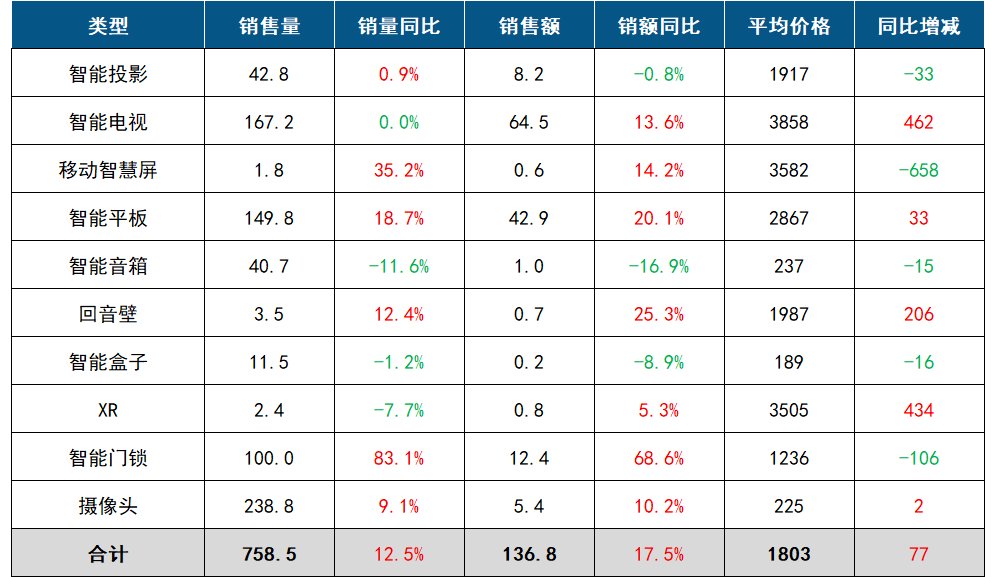

根据洛图科技(RUNTO)线上监测数据显示,2024年10月,中国客厅智能设备包括智能投影、智能电视、移动智慧屏、智能平板、智能音箱、回音壁、智能盒子、XR、智能门锁、监控摄像头等产品的线上监测市场(不含拼抖快等新兴电商)总零售量为758.5万台,同比上涨12.5%;总零售额达136.8亿元,同比上涨17.5%。

10月最大的特点为双十一大促叠加“以旧换新”补贴政策。一方面,双十一促销再度前置至10月中旬,战线因而达到历史最长;另一方面,不少智能设备或进入国补,或被纳入因地制宜的地方政府补贴目录。

二者叠加带来的结果包括:中高端产品价格显著下调,带动份额上涨,消费者能以更低成本体验到更先进的产品和技术;推广资源、促销空间和刺激效果都侧重于头部品牌,市场集中度提升。

11月下旬,国家发展改革委表示“两新”政策有望进一步加力扩围,将研究加大支持力度、扩大支持范围的政策举措。其中,国产智能手机、智能平板等更多高质量消费品有望纳入。

2024年10月 中国客厅智能设备线上市场规模及变化

数据来源:洛图科技(RUNTO),单位:万台,亿元,元

注:为相同条件下比较,各品类口径统一为线上监测渠道

智能投影

2024年10月,中国智能投影线上监测市场销量为42.8万台,同比上涨0.9%;销额为8.2亿元,同比微降0.8%。在经历了多月的下滑后,市场同比在本月回正,且量额均达到了本年度最高值。

两大类电商表现分化,以自营模式为主的垂直电商率先跑通国家补贴的链路,获益更为显著,销量同比上涨24%,高于市场大盘。

分技术别看,DLP产品的降价幅度更大,带动其市场份额回升明显,销量占比达到44.4%,较去年同期上涨4.4个百分点,较前三季度则大涨16.8个百分点。1LCD技术线上市场份额回落至52.7%。

主流品牌表现更为优异。尤其是1LCD市场中,小米、小明和大眼橙在销量和销额维度下均位列前三,打破了之前小品牌凭借低价在销量维度占据靠前位置的现象。

由于价格促销的力度大,定位中高端的激光光源产品和4K分辨率产品成为绝对主力,10月销量占比分别为23.6%和14.2%,较去年同期上涨9.8、4.9个百分点。

智能电视

2024年10月,中国智能电视线上监测市场销量为167.2万台,与去年同期持平;销额为64.5亿元,同比上涨13.6%。

大尺寸电视产品增长动力强劲:75寸成为第一大尺寸,并独占近三成的市场份额;75寸及以上产品线上市场份额达到49.7%,较去年同期大涨12.2个百分点;大屏产品的强势扩容推动市场平均尺寸较同期提升4.3英寸,达66.9英寸。

技术方面,Mini LED产品驶入高速普及期,线上份额首次超过三成,达到35.1%。

移动智慧屏

2024年10月,中国移动智慧屏线上监测市场销量为1.8万台,同比增长35.2%;监测销额为0.65亿元,同比增长14.2%。

品牌方面,百度仍然保持市场第一的位置,市场份额达到32.9%。KTC、天猫精灵和海信市场份额大幅增长,其中,KTC凭借爆款产品A32Q7 Pro抢占市场份额,海信新品大白闺蜜机表现出色;天猫精灵进入市场后借助代言人效应上市仅2个月便跃居市场前三,且10月再推两款新品。细分市场,27寸屏市场份额为46.1%,较去年同期下滑16.9个百分点,中小尺寸24寸产品凭借价格优势快速增长,10月市场份额达到17.2%,较去年同期增长17.2个百分点,与27寸产品成此消彼长的态势。

智能平板

2024年10月,中国智能平板线上监测市场销量为149.8万台,同比上涨18.7%;销额42.9亿元,同比上涨20.1%;同环比增幅可观。

Apple、华为、小米、荣耀、科大讯飞继续保持前五名,CR5达69.7%,环比上涨5.7个百分点,主要受Apple和荣耀的份额上涨拉动。Apple新品ipad mini7的推出和旧品ipad Air6的降价对销量起到了显著的拉动作用,但份额同比仍然下降了13.1个百分点。荣耀的份额环比上涨了2.2个百分点,主要受荣耀平板9和GT Pro销量拉动。

细分领域中,各品类销量同比均呈上涨态势,其中学习本销量涨幅达50.8%,阅读器销量涨幅达48.7%。

智能音箱

2024年10月,中国智能音箱线上监测市场销量为40.7万台,同比下降11.6%;监测销额为1.0亿元,同比下降16.9%。受促销影响,智能音箱市场降幅明显收窄。

品牌方面,小米推出新品小爱触屏音箱Mini,并且在促销期间表现出色,市场份额达到了58.5%,同比大幅增长14.5个百分点。天猫精灵和百度随着新品IN糖6和小度音箱Mate的上市,品牌销量下降速度有所放缓。

细分市场,屏幕音箱市场份额持续下降,线上监测市场销量占比为15.9%,同比下降2.1个百分点。但屏幕音箱市场份额环比有所回升,在节假日期间作为走亲访友的礼品需求仍然存在。

回音壁

2024年10月,中国回音壁线上监测市场销量为3.5万台,同比增长12.4%;监测销额为0.7亿元,同比增长25.3%。中高端产品爆发,推动了销额增长的速度高于销量。

品牌方面,国际品牌中三星、索尼和JBL依然保持市场前三,且市场份额同比均保持增长。其中三星依靠促销期间的大幅降价推动中高端机型大幅增长,在10月市场销额份额达到22.6%,同比增长5.1个百分点。国内品牌中,TCL高中低端全面布局,跻身品牌榜第四。

细分市场,带杜比全景声解码功能的产品销售额占比已达78.0%,较去年同期增长了12.9个百分点。尽管产品均价仍在3802元,但开始进入千元以内低端市场,未来价格的持续下探将有望推动该细分赛道保持增长。

智能盒子

2024年10月,中国智能盒子线上监测市场销量为11.5万台,同比下降1.2%;销额为0.2亿元,同比下降8.9%。市场同比明显收窄,且环比有所上升。

TOP3品牌稳定,腾讯、天猫魔盒和小米的合计销量份额(CR3)达到47.6%,较上月下降2.3个百分点。腰部品牌英菲尼跃居至第四名,销量份额环比上涨7.9个百分点。同时,还有两个依靠低价的新晋小品牌进入前十。

受广电总局政策影响,智能盒子单品市场未来仍将继续承受严重的下行压力。

XR设备

2024年10月,中国扩展现实(XR)设备线上监测市场销量为2.4万台,同比下降7.7%;销额为0.82亿元,同比上涨5.3%。XR在“双十一”先发期的整体表现不及去年,主要是由于VR产品的拖累,以及AR主要新品刚开始起量。

VR线上销量跌幅在22.7%,不过销售额同比仅微降0.7%;VR在XR线上市场的销量占比低至32.4%。产品层面,PICO 4 Ultra已取代了此前PICO 4/4 Pro两款产品的市场地位,独占VR线上市场近6成市场份额。

AR销量占XR整体市场的67.6%,销量同比上涨1.7%,销售额同比上涨9.9%。10月AR线上市场格局大洗牌,排名前五的品牌分别为雷鸟创新、Xreal、星纪魅族、VITURE和INMO。品牌表现与其新品表现息息相关,雷鸟Air 3发售不到一周即在线上渠道积累超千台销量,其低于2000元的定价标志着分体式AR眼镜价格战的全面开启;星纪魅族的StarV Air 2定位高效AI助手,StarV View则主打移动式大屏体验。

“AI智能眼镜”概念持续升温,产品类型不断丰富。洛图科技(RUNTO)将其分为:包括搭载显示模块的AR眼镜、无摄像头的智能眼镜、带摄像头的智能眼镜,分别强调显示、音频和拍摄。

智能门锁

2024年10月,中国智能门锁线上监测市场销量为100.03万套,同比增长83.1%;销额为12.4亿元,同比增长68.6%。大促期间主流品牌的中高端产品优惠力度更大,将均价拉至千元以上。

借大促契机,中、高端产品降价促销,成效显著,市场品牌集中度因此进一步提升。10月,TOP4品牌的销量份额(CR4)增长至52.5%,较去年同期增长了4.2个百分点。

产品方面,人脸识别智能门锁的销量渗透率为40.0%,同比增长了14.5个百分点;猫眼大屏智能锁的销量渗透率为50.2%,同比增长了15.8个百分点。此外,“人脸+猫眼+屏幕” 依然是复合型产品的主流,10月销量占比为28.3%,同比增长了12.7个百分点。

监控摄像头

2024年10月,中国监控摄像头线上监测市场销量为239万台,同比增长9.1%;销额为5.4亿元,同比增长10.2%。

品牌方面,小米、乔安、萤石、海康威视在销量维度位居前四,合计份额CR4为41.1%,同比增长1.9个百分点,环比增长2.3个百分点。

产品方面,枪球联动摄像头的涨幅高、且渗透较为迅速。当月,枪球联动摄像头的线上销量同比增长近50%,销量份额从2023年1月的1.1%增长至2024年10月的20.6%。乔安在其中的品牌贡献最大,小米、海康威视在第三季度发布的相关新品开始陆续上量。

网站导航

网站导航

相关文章

相关文章

精彩导读

精彩导读

热门资讯

热门资讯