根据洛图科技(RUNTO)发布的《全球电视面板市场出货月度追踪》,2024年5月,全球大尺寸液晶电视面板出货量为20.8M片,同比增长3%,环比下降1%;出货面积为15.5M平方米,同比增长7%,环比下降2%。

全球液晶电视面板出货在5月的平均尺寸较2023年同期增加了0.9英寸,达到49.8英寸,但环比4月微幅下降了0.2英寸。

连续13个月全球液晶电视面板市场月度出货

数据来源:洛图科技(RUNTO),单位:千片

2024年5月全球液晶电视面板市场特点:

--5月,中国大陆面板厂在全球市场的出货量份额为67.1%,较去年同期虽然下降1.8个百分点,但环比增加了1.1个百分点。台系厂商当月的出货量份额同环比均下降,日韩系厂商则均上涨。

--BOE(京东方)5月出货量约510万片,排名第一,同环比分别小幅增长0.7%和1.2%。BOE在32、43和86英寸产品线上,市场份额保持领先。在超大尺寸的100英寸产品上,出货量逐月提升,至5月市场份额已经过半。

--CSOT(华星光电)5月出货量约450万片,同比增长9.2%,环比下降3.0%。其55、65和75英寸产品线的出货量居全球第一。超大尺寸的98英寸产品长期处于领先,市占率已连续两个月稳定在72.6%。内部产品结构中,55英寸及以上的出货量占比稳定在六成,较2023年同期增长1.3个百分点。

--HKC(惠科)5月出货量约320万片,同比下降7.9%,环比增长4.1%。在超大尺寸的85英寸上,出货量排名稳定第一,当月市占率达到35.6%,环比进一步提升2.4个百分点。同时,100英寸产品的出货量份额也接近五成,与BOE相当。

--台系面板厂Innolux(群创)和AUO(友达)的合并市占为19.5%,同环比分别下降1.3和1.9个百分点。其各自的出货量同环比亦有不同程度的下滑。

--日韩系面板厂的合并市占为13.5%,同环比均有增长,增幅分别为3.2和0.7个百分点。Sharp的5月出货量为147万片,同环比分别增长12.4%和2.0%,当月库存周数已超过4周,将于今年9月停产的堺工厂SDPJ持续满产运行中。LGD(乐金显示)的广州LCD工厂保持满产运行,5月出货量约为130万片,同环比分别增长74.7%和9.4%,同环比增幅均为行业最高。

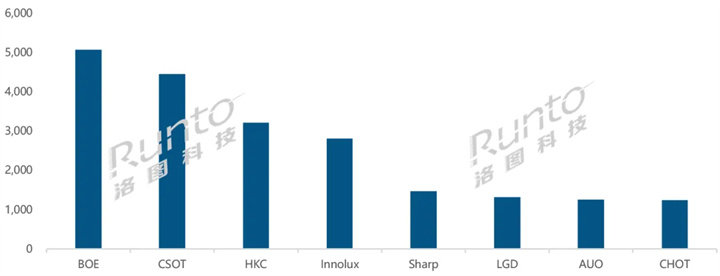

2024年5月 全球液晶电视面板厂出货排名

数据来源:洛图科技(RUNTO),单位:千片

--根据《2024年7月液晶电视面板价格预测及波动追踪》所述, 6月,液晶电视面板所有尺寸价格横盘。7月,在面板厂低稼动率运行下,预计各尺寸价格将继续全面持平。面板厂基本可以确定守住全年盈利的局面。

--电视整体终端市场表现清淡,面板价格缺乏进一步上涨的支撑。但在面板厂的减产能和品牌厂的控库存策略作用下,双方似形成默契,维持面板价格不变。6月,中国大陆的G8.5和10.5面板大线开始减产,稼动率为75%-80%之间;7月大概率维持当前稼动率。

--根据洛图科技(RUNTO)零售数据,中国618大促期间,在面板价格平稳的条件下,整机价格竞争却十分残酷。最终收获销量跌幅约30%,平均尺寸上涨9寸至69寸,85寸以上超大尺寸份额的同比表现远好于65/75寸。受产品升级拉动,平均零售价格上涨7.4%。

网站导航

网站导航

相关文章

相关文章

精彩导读

精彩导读

热门资讯

热门资讯