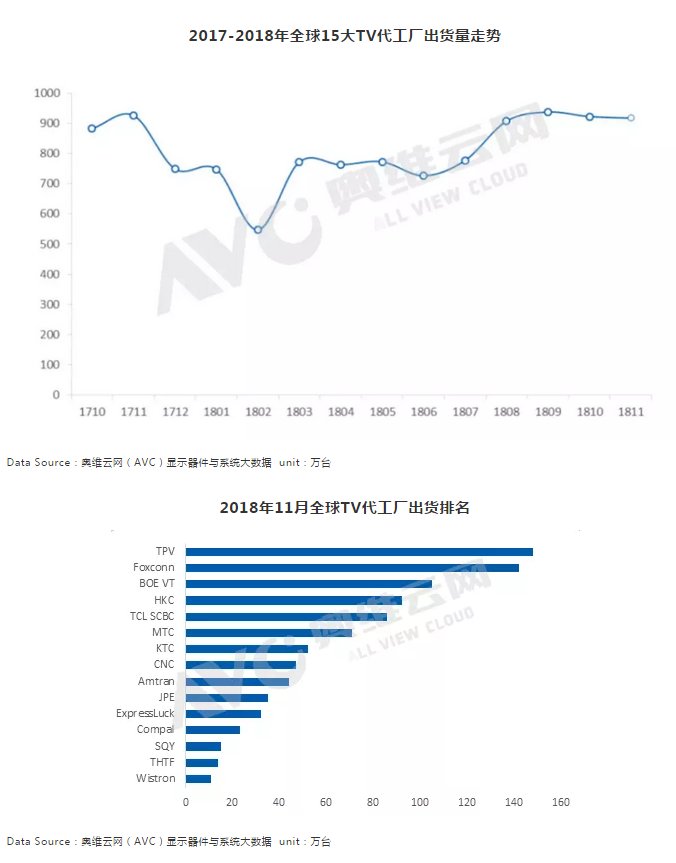

奥维云网(AVC)《全球TV代工厂出货月度数据报告》显示,2018年11月全球15大TV代工厂出货917万台,同比减少1.4%。国内销售不佳、海外备货尾声、品牌厂商高库存都开始或多或少都影响着代工厂的订单量,同时,这也是本年度代工行业首次出现负增长。

内销:据奥维云网(AVC)零售数据显示,中国电视全渠道销量持续4个月同比下跌,作为下半年的收官战役,双十一销量更是大跌10%,受此影响,双十二品牌厂商备货速度放缓。

外销:北美地区的备货基本结束,代工厂对北美区域出货量迅速下降;但亚洲地区在年底传统节假日销售需求带动下,出货量略有提升。

尺寸结构:虽然各家代工厂都希望借助产品结构升级来确保其利润,但是现阶段看来,尺寸结构的升级还是备受压力。北美和亚洲55英寸及以上大尺寸的推进虽略有成效,但又受到代工厂客户需求、新兴地区国家经济社会环境及消费水平等多重制约,推进仍是不如预期。32英寸及以下小尺寸出货总量仍然保持出现增长趋势。

解读:企业别出货表现剖析

TPV(冠捷)本月位居首位,出货148万,同比下降15%,环比增长12%。由于材料成本更稳定及固有开支下降,外汇亏损及营业开支的减少,互联网客户的影响缓慢消散,冠捷集团终于迎来了前三季度的首次盈利。自有品牌虽受到中南美地区经济动荡影响,但欧洲订单量逐步增加,整体出货量环比仍稳步提升。代工部分,TPV今年成功导入海信、小米等客户订单量也是稳步增加。但是未来TPV会面临自有品牌成长瓶颈、ODM成本竞争、工厂及人员体系庞大等较大压力。

Foxconn(富士康)位列第二,共出货142万台,总量同比下降22.7%,环比下降7.1%。9月底夏普宣布,夏普中国纳入全球统一化管理的体系当中,这一点将直接影响夏普未来的品牌营销和产品策略,双十一夏普整体价格策略保守,销量的下滑导致备货量下降。其主要代工客户SONY、VIZIO主要在海外市场,旺季过去后出货速度放缓。全球电视已经进入存量市场后,传统电视代工厂也逐渐从纯代工转变成努力经营自有品牌来稳定出货量。

BOE VT(高创)本月排名第三,共出货105万台,同比增长27%,BOE VT连续三月跻身百万台级规模的代工厂,整机与面板相辅相成正在成为发展电视代工的关键,虽然其主要客户Samsung、LGE备货进入尾声,但是北美Vizio订单量稳定增加。内销进入小米的供应链体系,特别是大尺寸75英寸也是BOE VT今年的一大突破。

HKC(惠科)排名第四,11月出货92万台,同比增长56%,环比增长14%。虽然内销的出货量环比开始减少,但有上游集团内面板资源的大力支持,在终端制造上,将生产布局到全国,外销在大环境不佳的状况下,HKC还是实现了中东非、北美出货量的持续提升。

TCL SCBC(TCL OEM)排名第五,本月出货86.3万台,同比增长1.5%,环比大增35%。在全球布局上,TCL SCBC积极调整战略应对客户海外订单的增加,TCL印度产业园本月正式动工建设,规划年产出600万台TV整机,目标将于2019年四季度陆续投产,这对TCL代工业务全球布局也是至关重要的一步。

其他代工厂中,MTC(兆驰)本月出货70万台,同比增长5.1%,环比减少20.6%。KTC(康冠)本月出货51.5万台,同比增长11%,环比减少5.8%。CNC(中新科技)整体节奏放缓本月出货47万台,同比减少48.3%,其中50英寸以上大尺寸占比迅速上升,CNC逐步优化其产品结构。Amtran(瑞轩)11月出货43.5万台,小米出货量保持稳定,外销出货有所减少,同比增长95.6%。JPE(金品)11月出货35万台,受北美ELEMENT需求带动,同比增长56.7%,环比增长62%。Expressluck(彩迅)受客户订单影响,近两个月出货速度放缓,11月出货32万台,同比减少11.3%。Compal (仁宝)11月出货23.3万台,因环比减少7.4%。SQY(启悦光电)11月出货14.8万台,优化客户群,提升头部客户价值,同比增长48%,环比减少19.4%。

网站导航

网站导航

相关文章

相关文章

精彩导读

精彩导读

热门资讯

热门资讯