导读:一季度,新旧交替的节点,看似平稳的全球TV面板市场,也正在迎来诸多新的变化。

群智咨询(Sigmaintell)就2017年一季度全球电视面板市场简要总结如下。

一、出货量和出货面积增长现巨大落差

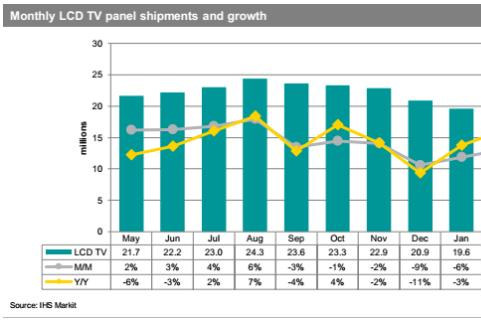

分别同比下降0.8%和增长11.7%根据群智咨询(Sigmaintell)调查数据,2017年一季度全球电视面板出货量为5960万片,同比下降0.8%;出货面积为3180万平方米,同比增长11.7%。

从规模来看,一季度的显著特征就是出货量和出货面积增长的巨大落差。群智咨询(Sigmaintell)分析这其中的主要原因有三点:(一)产品结构调整:随着中小尺寸电视面板价格在2016年经历大幅上涨,面临日渐微弱的盈利窘境,整机厂商加速调整步伐,更积极地将产品结构往55英寸以上大尺寸转移。(二)突发事件:夏普SDP断供事件,影响了市场对大尺寸面板的供需风险预期,一些整机厂商提前备货效应从一季度开始显现。(三)库存因素:经历2016年底的年末大促销,国外品牌大尺寸库存偏低。

二、全球TV面板市场平均尺寸再创新高

据群智咨询(Sigmaintell)数据显示,一季度全球TV面板市场平均尺寸达到44.2英寸,环比2016年四季度增长0.8英寸。从尺寸结构来看,全球48英寸以上尺寸段占比为39.3%,环比增长了2.9个百分比。这一数据显示出在供需双方的积极推动下,全球大尺寸速度依然很快,而在品牌厂商维持获利和BP增长的双重压力下,预计这一势头将持续到二季度。

三、竞争格局回归“三足鼎立” 韩厂调结构 中国大陆和鸿海系积极发力

从一季度面板厂商出货表现来看,LGD稳居全球第一的位置,总出货量为1251万片;群创和京东方(BOE)出货量分别为944万片和913万片。

(一)LGD竞争地位稳固

无论是出货量还是出货面积来看,LGD在全球电视面板市场竞争力相当稳固,从2016年Q4开始其积极调整产品结构,进一步降低32英寸等小尺寸的产品占比,增加65、75英寸等大尺寸和超大尺寸占比;随着全球产业格局重构,其客户群也正在逐渐扩大,2017年除了LGE、创维等战略客户以外,LGD对索尼供货将积极增长,也将开始与三星电子建立供货关系。

(二)群创积极调整产品结构

群创方面,响应速度非常快,从一季度开始群创也积极调整产品结构,其39.5英寸供货在3个月内下降了31%,也转而积极增加65和75英寸。新产能方面,G8.6代一季度还处于缓慢爬坡中,尚未对供货产生贡献。

(三)夏普产能嫁动率维持高位 出货面积同比增57%

一季度夏普虽然断供外部品牌,但产能嫁动率维持高位。随着面板断供,一季度鸿海也全面掌控了夏普品牌代工业务,在中国大陆、欧洲、日本等地区的积极品牌扩张和价格促销计划也拉动着备货需求。除此以外,夏普面板也用于鸿海代工客户,如Vizio等,但对三星电子及中国大陆品牌客户仍维持停止供货关系。

(四)京东方出货面积下降 侧重增加43和55英寸

京东方(BOE)方面,首先,随着京东方在IT市场特别是Notebook竞争力的增强,G8.5代TV面板产能持续受到挤压,占比继续下降。而且,从2016年四季度开始BOE在调结构方面也不遗余力,其32英寸的出货减少到每月180万片左右,积极增加43英寸和55英寸。根据群智咨询(Sigmaintell)统计数据,其55英寸出货在三个月内也增长了15%;虽然,福州G8.5代尚未量产,但43英寸近期也有积极的增长,预计随着新产线开出,其43英寸二季度将大幅增加。

(五)华星光电、中电熊猫大尺寸出货同比倍数增长

随着产能扩充和对55英寸的产品布局到位,其他中国大陆面板厂也快速增长。一季度华星光电出货面积达到388万平方米,超过BOE,并与友达的出货面积仅有9.5万平方米的微弱差距。

随着中电熊猫南京G8.5代达到满产,其55英寸供货在一季度超过200K每月,同比数倍增长。但由于产能单薄和产品特性的限制,其客户群主要集中在中国代工市场,客户基础有待突破。

自鸿海收购夏普以后,全球TV面板产业的“三国四地”时代已经画上句号,以韩国地区、中国大陆地区和台湾地区为主的新“三足鼎立”格局正在动荡中形成。过去的,如冬雪渐渐消融,新生的,是否将如春草日渐繁茂?在新的时期,各大面板厂也需要积极且理性的寻找新的发展契机和市场定位。

2017年一季度全球电视面板出货量排名

(单位:百万片)

2017年一季度全球电视面板出货面积排名

(单位:百万平方米)

网站导航

网站导航

相关文章

相关文章

精彩导读

精彩导读

热门资讯

热门资讯