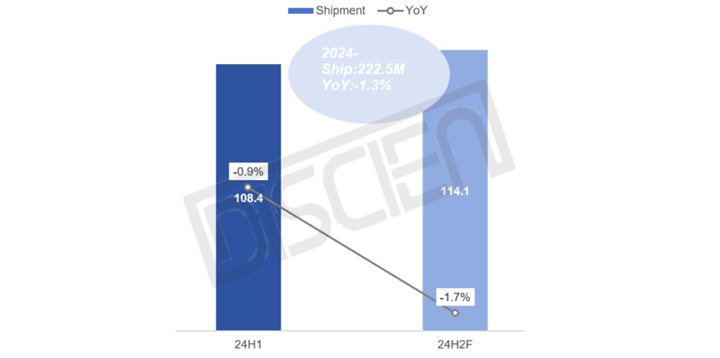

图一:2024年半年度全球电视市场出货规模及同比变化趋势

区域市场表现割裂,中美持续低迷

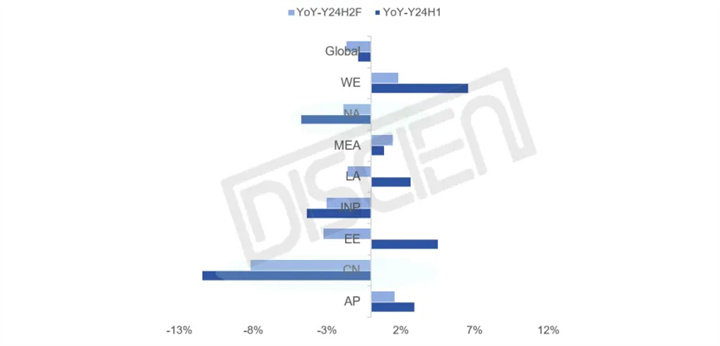

2023年中美作为全球市场发动的主引擎,恢复动力疲弱,导致其抵消了其他区域的贡献增量。在年中市场总结之际,对各区域市场表现梳理如下:

北美市场:第一市场,短期发展受阻,未来市场可期;

北美已稳坐全球第一市场的宝座,是主要电视品牌持续关注的焦点市场。但由于持续的高利率,降息推迟,对消费产生抑制作用;同时,货币超发的居民超额储蓄池即将消耗殆尽;叠加高利率下房地产的持续低迷,导致北美电视市场需求仍处在下行周期,2024年上半年北美市场出货规模23.5M,同比下降接近5%。下半年,假设宽松货币政策出台,预计同比降幅将会收窄,但全年仍维持下滑。

中国市场:超成熟市场,内卷加剧,房地产下行拖累,刚需依旧是硬伤;

房地产下行,居民未来预期保守,导致刚需下滑。为促内需,稳增长,今年7月出台以超长期国债补贴“以旧换新”政策,范围覆盖新能源汽车和包含电视在内的8类家电产品,但电视产品的刚需优先级偏低,因此预计政策对市场的提振效果有限。2024年上半年中国市场出货规模15.0M,同比下降超过10%。下半年政策提振,预计同比降幅将有所收窄。

东南亚市场:外部投资增加,制造业迁入等利好就业和消费;

东南亚经济增速仍处于全球领先水平,外商投资带动制造业增长,拉动就业和消费,通胀率持续低位运行,以及电商的加速普及对电视市场需求都有积极的推动作用。2024年上半年东南亚市场出货规模19.4M,同比增长接近3%。持续增长的经济环境,巨大的人口基数,强势的关税政策,为东南亚市场带来了市场潜力和人口红利,预计下半年市场表现将维持增长。

西欧市场:经济复苏不及预期,政府债务危机加剧,寄希望于降息提振消费;

2024年由于赛事及通胀回落,西欧市场被寄予厚望。但目前看,赛事关注度逐年走低,对市场的拉动力有限,同时居民消费信心虽然有缓慢回升,但仍低于长期平均值,叠加“红海危机”导致的物流成本攀升,对市场恢复均产生负面影响。2024年上半年西欧市场出货规模12.4M,同比增长超6%。下半年,欧央行降息提振消费和赛事导致的需求透支交织影响,权衡利弊,预计同比增幅将会收窄。

东欧市场:能源输出,内需强劲,经济向好,通胀高企,加息恐抑制需求;

以俄罗斯为代表的东欧市场,作为强能源输出方,在能源出口,内需活跃和国产化替代带来的国内固定资产投资的三驾马车带动下,经济表现持续向好,投射到电视市场,需求持续高涨,2024年上半年东欧市场出货规模9.7M,同比增长接近5%。下半年,伴随货币政策陆续收紧,恐对需求端产生抑制,预计同比将出现下滑。美大选结果预计将对俄乌冲突产生直接影响,若能在2025年结束战争,战后重建需求释放将进一步加速市场修复速度。

拉美&中东非市场:资源输出方,政治波动影响市场走向;

拉美市场上半年需求向好,但受通胀等因素困扰,巴西,阿根廷等国家经济出现衰退,经济稳定重担将由三四线国家共担;虽然中东地区石油减产导致经济放缓,但非洲农产品出口加速恢复,提振区域经济和市场表现。2024年上半年拉美/中东非市场出货规模分别为14.1M/12.0M,均呈现同比增长,但下半年将产生分化,预计拉美在赛事透支和区域通胀高企等因素作用下,将出现同比下滑。

图二:2024年半年度各区域市场同比变化趋势

对于市场规模收缩,区域表现分化,品牌应对策略不尽相同,主要品牌上半年市场表现差异化明显。

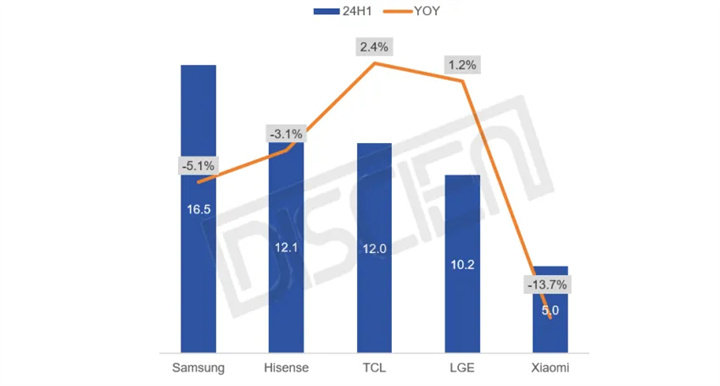

图三:2024年上半年主要品牌出货规模及同比变化趋势

Samsung(三星):市场规模收缩,OLED增长势头明显;

近年来受到中国品牌出海影响明显,2024年上半年出货规模16.5M,同比下降超过5%,持续发力东南亚市场,增长势头明显,但难挡其他区域市场的品牌冲击。OLED电视在品牌和集团内面板供应支持下,出货规模同比实现翻倍。2024年OLED电视出货规模预计将突破百万,优化产品结构和盈利能力。

Hisense(海信):西欧及拉美高增长,难抵中美区域下滑;

海信的多品牌运营和渠道整合,结合持续出海和赛事营销策略,帮助其成为全球第二大电视品牌,中美市场需求疲弱,导致品牌表现下滑,2024年上半年出货规模12.1M,同比下降超过3%,下半年预计仍坚持发展拉美及西欧市场,稳定出货规模。

TCL:多点开花,拉近与海信距离,全球第二的有力争夺者;

TCL在集团内部CSOT面板资源的助力和积极的海外体育品牌市场营销,发力欧洲,拉美,中国,中东非等区域市场,实现多点开花,2024年上半年出货规模12.0M,同比增长超过2%,持续拉近与海信的规模差距,将成为全球第二电视品牌的有力争夺者。

LGE(乐金):市场策略激进,西欧市场恢复带动出货迎来恢复;

LGE西欧市场价格策略激进,上半年该区域市场表现迎来明显恢复,2024年上半年出货规模10.2M,同比增长1.2%,其中 OLED电视也实现超10%的同比增幅。预计全年OLED出货超过3M,在高端市场占据领先地位。

MI(小米):立足中国市场,寻求出海机会;

小米作为快速成长的中国品牌,中国市场贡献一半以上的品牌出货,但限于中国市场基本盘收缩和品牌间竞争加剧等挑战,2024年上半年出货规模5.0M,同比下降超过10%。因此积极寻找海外市场出口成为品牌重要发展策略,欧洲,亚太及中东非区域市场重点布局,品牌出货中中国市场占比从23年上半年的71%下降到24年同期的62%,未来贯彻这一市场策略,海外市场突破口将成为小米市场策略的重要抓手。

网站导航

网站导航

相关文章

相关文章

精彩导读

精彩导读

热门资讯

热门资讯