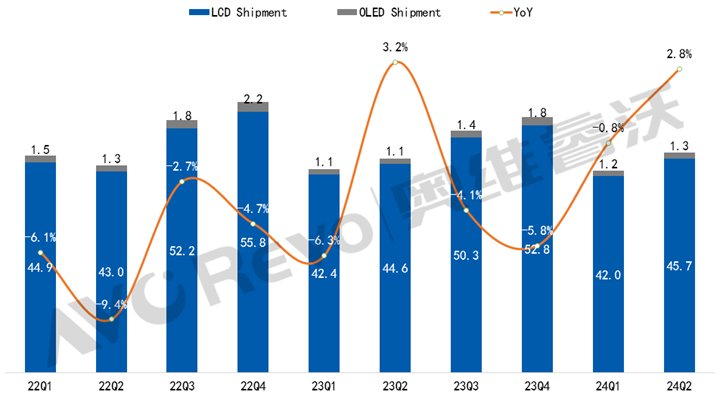

22Q1-24Q2全球TV出货量与同比

区域表现:

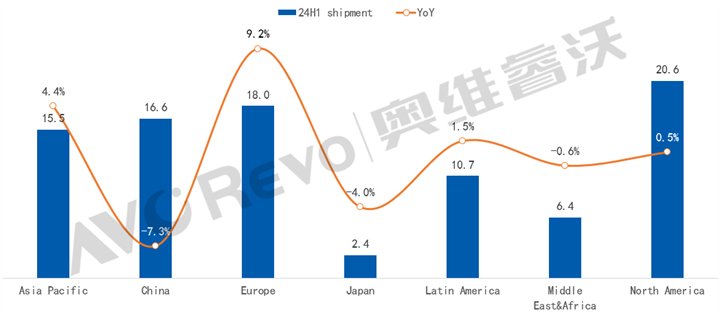

自去年以来,欧洲高通胀持续缓解,消费有所回升,德国欧洲杯与巴黎奥运会观赛需求拉动下,2024年上半年欧洲TV出货规模增长9.2%。

在消费降级影响下,走中低端路线的渠道品牌自去年以来出货规模持续增长,2024年上半年,渠道品牌出货量保持增长,拉动北美TV上半年出货规模同比增长0.5%。

房地产行业疲软,新增人口动力不足,消费者信心持续低位,居民消费能力受限,叠加电视市场高保有量等因素,中国电视市场规模触顶,2024年上半年中国市场TV出货规模同比下降7.3%。7月25日,新一轮“以旧换新”政策补贴力度加码,有望对下半年市场起到部分提振作用。

新兴市场经济的复苏拉动了消费的增长,庞大的人口基数、年轻化的人口结构、享乐主义的消费态度也易激发新兴市场的消费活力, 2024年上半年新兴市场亚太、拉美出货同比分别增长4.4%、1.5%;中东非受巴以冲突影响,2024年上半年TV出货下降0.6%。

2024H1分区域TV出货与同比

数据来源:奥维睿沃(AVC REVO) Unit:百万台,%

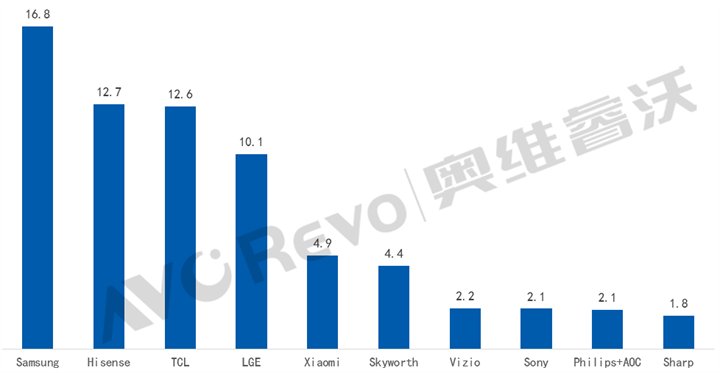

品牌表现:

2024H1全球TV TOP10品牌出货规模

解读:企业别出货表现剖析:

三星:上半年全球出货16.8M,同比下降3.8%,主要区域出货均表现欠佳。在高端TV市场,三星电子始终处于领先位置,上半年三星电子OLED TV出货0.57M,同比增长73%,在原来55/65/77/83尺寸基础上,OLED产品线扩充了42、48吋小屏产品。三星电子希望借助下半年旺季促销,增加高端、大尺寸电视的出货,并通过提升在AI、安全、设计、智能产品等方面的竞争力,引领市场增长。

海信:全球出货12.7M,同比增长2.3%。海信借助“欧洲杯”赛事营销进一步提高品牌的海外影响力,上半年海外出货增长9.3%,欧洲及新兴市场各区域出货规模均有较大幅增长。在大尺寸化升级上,上半年85”/100”产品出货规模同比高速增长,并带动海外大尺寸化升级。

TCL:全球出货12.6M,同比增长6.6%。上半年TCL在海外市场表现突出,海外出货增长7.1%,欧洲、新兴市场出货规模保持高增长;在国内,TCL把握“以旧换新”等政策机遇,通过TCL品牌进行向上突破,雷鸟品牌进行年轻化下沉,上半年中国市场出货增长5.2%。双品牌战略、调整产品结构、突破中高端市场是TCL坚持执行的策略。

LGE:全球出货10.1M,同比增长2.2%。借助体育赛事,LG电子上半年欧洲出货增长18.5%,新兴市场拉美、亚太出货分别增长3.2%、2.7%。上半年高端OLED TV出货1.34M,同比增长14.2%。2024年下半年,LGE希望QNED与OLED等优质产品组合、以及通过免费升级软件来拓展WebOS生态系统来持续增加收入并确保盈利能力。

小米:全球出货4.9M。上半年,小米亚太、东欧、西欧出货分别增长15.6%、7.3%、42.7%。保证盈利是今年小米努力追求的目标,在高端产品布局上,小米今年的重点是80+超大尺寸,以及Mini LED产品。

出货预测:下半年旺季备货拉动下,三季度出货预计增长0.4%,全年出货预计小幅增长

从宏观环境看,6月欧洲央行已启动降息,有望进一步激发消费需求;新兴市场尤其是亚太市场仍是全球经济的主要动力,经济的复苏有望进一步带动消费复苏;美国延迟降息,维持紧缩货币政策,经济活动仍受到影响;在中国,外部市场环境逐渐回归正轨,消费修复,但家电市场修复速度落后于整体消费。

从产业环境看,红海危机持续与汽车加关税抢出货影响下,自5月起,国际海运费用大幅攀升,预计将对下半年海外TV市场大尺寸需求带来一定影响;在终端需求疲弱影响下,面板价格预计在三季度迎来拐点,品牌厂成本压力预计将有所缓解。

短期来看,三季度进入到下半年旺季备货期,TOP品牌三季度出货计划积极,在二季度出货增长的势头下,三季度全球TV出货有望延续小幅增长趋势,奥维睿沃(AVC Revo)预测,三季度全球TV出货规模预计同比增长0.4%,2024年全球TV出货规模预计同比增长0.6%。

网站导航

网站导航

相关文章

相关文章

精彩导读

精彩导读

热门资讯

热门资讯