如果只考虑自身的利益,那么一旦形势发生转变,对对方的伤害都将是成倍累加的,而得到的最终结果,往往是双方皆败。

去年当液晶面板疯涨的时候,我们就提示过产业链风险。现在看,天平正转向终端厂家的一边,而这一次的产业链反扑,会直接挑战液晶面板厂家的盈利能力。

非理智情绪下的涨跌

面对利益诱惑,很多人都难以拒绝,也很容易忘记别人的痛楚。

一年多前,当液晶面板价格开始进入上涨周期的时候,初期节奏把握得还挺好,上游厂家还能考虑下游终端厂家的利益。但是随着价格越涨越凶,渐渐地,市场就变了味。

因为先前几年,面板厂亏损的太多了。所以在持续疯涨面前,在日进斗金的情况下,谁都控制不住了。于是在去年年初,资本对京东方和华星光电的母体TCL的一阵热炒,成功让液晶面板摆脱了先前的阴霾,沉浸在巨大的胜利之中。

客观讲,这是多年亏损后收获盈利的欣喜,是相对正常的产业投资回报,值得庆贺。但是正如大病后不宜大补一样,如果只考虑到自己的盈利,而将产业链小伙伴的处境置身事外的话,那么可能危机就潜伏了,一旦积累够多时,就会爆发。

但可惜的是,一年前的液晶面板企业没有意识到这一点,或者说意识到也无法改变这一点。比如友达彭双浪在去年液晶面板价格持续攀升的情形下还在造势,暗示面板价格还要涨,这属于没有意识到产业危机的类型。而国内一些面板企业如京东方与终端对接人员,已经意识到这种单边不理智的上涨难以为继,会破坏产业链健康,但是对当时处在相对失控环境下的液晶面板市场也无可奈何,这属于意识到但无法改变的类型。

不管意识到还是没有意识到,带来的结果是终端厂家开始主动拒绝购买。这很快终结了液晶面板持续上涨的势头,在去年第三季度小幅高位盘整后,液晶面板的价格开始走跌,而真正的影响从今年开始显现。

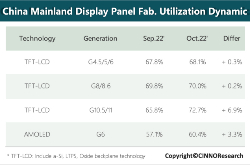

群智研究显示,在开年的第一个季度,全球TV面板市场需求表现疲弱,面板价格跌幅扩大,出货动能不足,库存增加。一季度全球液晶TV面板的出货数量预计为6450万台,环比下降10.2%,面积环比下降10.5%。相比较去年四季度品牌的积极备货,一季度受北美市场渠道库存高企、中国市场销售不如预期和面板价格下行等因素的影响,品牌的备货节奏明显放缓,出货表现疲弱。

如何止跌?

它同时预计,第二季度的供需形势也不容乐观,价格维持继续下降的趋势,只会换来双方更受伤。

做出这种不乐观的预判,看得见的理由是这期间缺少像样的促销节日,除了京东618大促的备货外,包括春节市场和五一市场等节假日效应都在消退,实在找不到企业囤货的理由。

但抛开上述原因来看,这也是一种心理博弈。看得见的亏损是,前年下半年到去年年中的一年间,因为液晶面板持续暴涨,几乎所有的彩电企业盈利都受到了影响。小厂家直接出现现金流危机,而大厂家也出现净利润大幅下滑的尴尬。如果不是其他市场的收益加以修饰,那么2017年彩电行业的季报、年报都很难看。与此同时,涨价带来的消费不振,更是让终端厂家左右为难,只能陷入“苟活以此来耗死对方”的僵局中。

2017年,对彩电业来说是痛苦的。《就说家电》在去年就撰文表示,像海信、创维等如此级别的终端大厂都在亏损,这样的产业环境是不持久的。果不其然,在去年下半年开始,液晶面板的价格失去了持续上涨的动力,形成拐点直奔而下。

盘整半年,今年开始,液晶面板厂家的库存开始增多,从大幅盈利到勉强盈利。然而,更为不利的是,在终端厂家不愿意购买的催化下,面板厂难赚钱的形势可能会持续一段时间,届时能否盈利都是问题。短期看,今年第四季度旺季促销来临之际才可能有所改观。

终端厂家去年的巨亏由今年或明年来补贴,面板厂家去年的暴利会被今年或明年所抹平,这种好到底坏到透的情况极有可能再度上演。这种情况对终端企业也并非好事,在第二季度开始之际,笔者再做一个判断,当液晶面板大厂难赚钱的时候,产业链将再度纠偏。

该纠偏了

这种暴涨暴跌,对我们提出一个新的产业思考,一直倡导的和谐共赢的产业链到底在哪?问题来临的时候,很多企业都不会从战略层面高瞻远瞩,忘记了当初要一起赚钱的结盟宣誓。

其实翻开这次供需失控的历史,不难发现这种短期的暴涨暴跌是可以通过规则避免的。因为看好第四块屏市场,前几年彩电市场一下子涌进了很多新品牌,像乐视、小米、pptv、大麦、风行等,它们的介入破坏了先前达成的上下游供求平衡,而新的平衡未建立之前就进入液晶面板涨价周期,导致液晶面板厂被很多终端厂家围着要货,让很多厂家在利益面前主导破了平衡。

这种相互较劲的动能不释放,双方是不会再次谈判的,现在产业要做的就是静静地等待终端企业完成这次反扑。要相信,剧烈对抗不会成为常态终会过去,通过这两年的深度调整,市场会重新回归平静,新的平衡随之建立,届时上下游企业才会停止相互伤害,真正和谐共赢几年。

网站导航

网站导航

相关文章

相关文章

精彩导读

精彩导读

热门资讯

热门资讯