创业十载,终于一个头彩砸在暴风科技和冯鑫头上:登陆创业板,股价连续34个一字涨停板,董事长冯鑫的账面身家超过100亿。

但四年过去,天降好运,正变成噩梦连连。

巨额债务和诉讼正摆在暴风面前。光大证券刚刚宣布2018年净利润大幅下跌96.6%,而这主要因为跟暴风一起成立的浸鑫基金,使得光大一举计提了15亿元损失。据《财经》报道,光大证券认为这笔债务暴风应该负责,为此准备起诉暴风。

这笔债务地雷,可能将暴风逼入绝境。

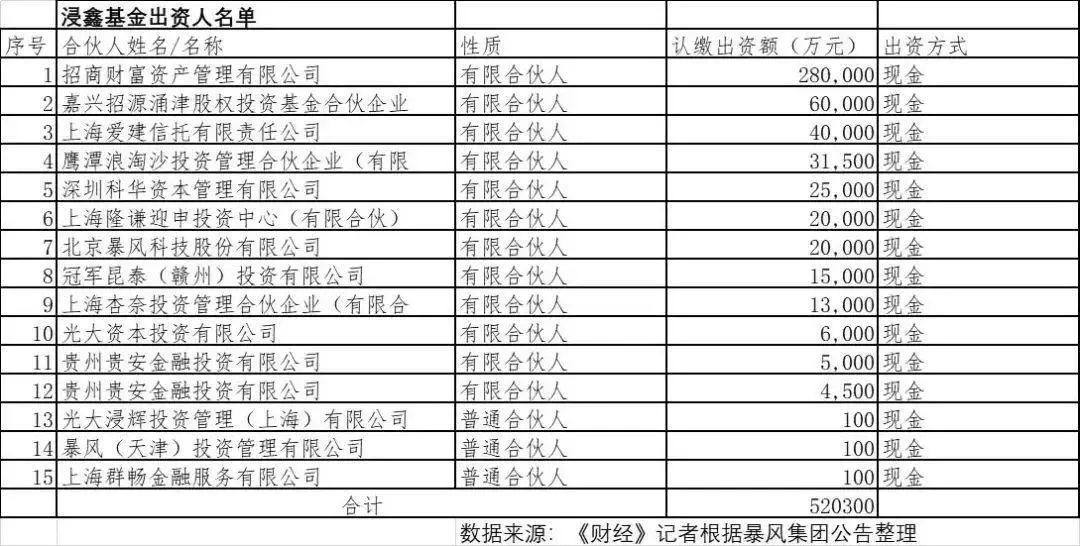

浸鑫基金的出现,源于暴风想要收购拥有英超、意甲等体育版权的公司MP&Silva(以下简称MPS),于是玩了以小博大的一手——暴风出2亿,光大出资6000万元,但通过撬动其他出资方募资50亿元,来收购MPS的多数股权。

以小博大的组局者,必须为其他人的收益兜底。如果赚钱则皆大欢喜:约定一年半内暴风上市公司“接盘”MPS,浸鑫基金则完成退出。如果亏损,优先级合伙人们作为债权人,要优先收回投资。而加杠杆的一方不得不偿还可能远远大于自身投资额的债务。

不幸,花费巨资的MPS仅两年半即告破产清算,50亿元灰飞烟灭。作为组局者之一,光大由于签订了“差额补足”的债务兜底协议,于是有了它刚宣布的巨亏。

但暴风和冯鑫才是这笔巨额债务的最大责任人。冯鑫旗下子公司暴风投资作为普通合伙人,要承担无限连带责任。光大称,自己之所以兜底债务是建立在暴风集团承诺回购MPS股权的基础上,但暴风集团及冯鑫尚未履行回购义务。“光大也是被拉下水了。”一知情人士对36氪说。

暴风集团和冯鑫都无力偿债。暴风集团市值相比高点时已经跌去九成以上,目前仅余35亿元上下,而浸鑫基金目前已经爆出的优先债权方的投资就有35亿元之多。

而暴风集团董事长冯鑫的上市公司股票,早已经全数被质押或冻结。

这是暴风所有债务中最大、最致命的一笔。“MPS是一个炸弹,炸了(暴风)就没了。”上述知情人士对36氪说。

更何况,暴风本身的经营已经步履维艰。据36氪了解,暴风从六百人规模,一批批裁员,今年初只剩下一百多人,两层办公楼也转手他人。暴风还拖欠了被裁员工工资和离职补偿金,前员工对36氪称,在法院做调解时,暴风当时的法务直言:“你们来这浪费时间干什么?”

虽然暴风极力“节流”,上任CFO给每个部门都设了不可跨越的红线,哪怕是超了一万元,下个月也得想办法再缩减,把亏空补回来。厉行节约之下,暴风在管理费用上,去年相比2016年时省了大约2亿元。

但这也无力回天。暴风刚发出一份堪称悲惨的2018年业绩快报,一举从前两年还年盈利5000多万,转为亏损10.9亿元。暴风称巨亏的原因之一,是计入了诸项“资产减值损失”。

“应该用垂死挣扎形容它更准确”。提起老东家,一名前暴风人士对36氪说。

埋雷:并购被否、融资落空

四年时间,暴风已经从天堂走入地狱。

在A股牛市疯长的大背景下,上市两个月,暴风市值暴涨十倍,内部一夜之间诞生了10个亿万富翁、31个千万富翁和66个百万富翁,据离职员工回忆,“那会儿天天按计算器算,看看自己身家多少。”

“即难以置信,又将信将疑。“暴风前管理层对36氪回忆说,明眼人都知道这不可持续,因为暴风年利润五千万左右、370亿市值,意味着市盈率高达近千倍,但当内部对此的反应是,要想办法把市值”撑住”。

“撑住”不易。在上市之前,暴风处于窘迫状态久矣。

虽然暴风影音是曾风靡一时的电脑必备软件,号称有2亿用户,并能以此获得广告收入,但是,暴风影音却没在智能机时代占据先机,已经进入了衰退期。

而且,暴风的核心业务有致命缺陷。长视频领域公司一直在版权上烧钱,三大视频网站每年至少需要投入50亿在版权购买上,且全部亏损。暴风此前一直难以抗衡,处于第二梯队,差距很大。

虽然上市被冯鑫认为是掌握了“核武器”,但是,2.14亿元的IPO融资,以及一年4亿元左右来自广告业务的营收,跟三大视频网站的版权花费比,还是太捉襟见肘了。“

最多快好省的办法,就是做收购。暴风计划快速搭起“DT大娱乐”的架子,办法是重资购买一家影视公司、一家游戏公司再加一个游戏发行公司。

整个2015年,当时的CFO毕士钧主要精力都在看项目上。他曾在中信证券负责TMT领域的投资,并主导了暴风科技的上市。但毕士钧擅长的更多是投资,而不是上市公司募资,有内部人士认为,这对暴风此后的境况影响很大。

“想并购的标的特别多。当时市值很高,心气也很高,”相关知情人士对36氪说,暴风瞄上的目标大都是视频和音乐类的平台型公司,后来这些公司不少都成长为了独角兽,比如跟快手也谈过。可惜花了很多时间看项目,却根本谈不下来,“真正的好公司,人家是不愿意卖的。”

暴风只能退而求其次,选中了第二梯队的标的,也就是后来的稻草人影业、立动科技和甘普科技。

当时上市公司正热衷于并购影视和游戏题材。只要注册一个影视公司,哪怕只有个兼职财务,就可以谈融资甚至上市。原因之一,是截留定向增发所获部分资金,用于公司业务运作,是当时上市公司的常用方法。

“影游联动“也是暴风当时津津乐道的新方向:背后股东有吴奇隆、刘诗诗的江苏稻草人影业,做出了一个播放量尚可的IP《蜀山战纪》。这看起来两全其美:暴风本打算一手做收购,支撑市值;另一手以此为理由,同时在股票市场上做定向增发募资。

冯鑫踌躇满志,在2016年3月的发布会上宣布了这桩收购案,要“为世界创造新娱乐”,并上台高唱《野子》——这首歌贾跃亭刚刚在半个月前的发布会上唱过。

但其实,冯鑫在放声高歌时,融资的大门已经悄然关闭。市场气氛变了。

2015年股灾之后,证监会重新祭出“脱虚向实” 的监管大棒,影视类公司首当其冲。虽然三家公司当时总资产只有2.19亿,但暴风开出的收购价码高达31亿元。2016年6月,证监会否决了这次重组。

一年过去,由于暴风花费了太多时间在收购上,错过了2015年上市后再做股票增发融资的好时机,到2016年,被迎面打了个措手不及。

据相关人士对36氪称,2016年时,当暴风提出增发,证监会看暴风报表扣除非经常性损益之后(例如财政补贴等),真实经营利润只有几百万, 认为是打擦边球,不符合增发条件。此外,市场上还有前车之鉴的乐视,让证监会对此类增发的审批愈加谨慎。

暴风上市四年,前后共提出三次定向增发融资计划,三次都未获批。用冯鑫的话讲,在股价疯长的2015年,300亿市值的时候,他们实际上只是“吃瓜群众”。

冯鑫后来曾反思说,吃的一个大亏,就是自己和团队关于A股资本市场是零经验。2017年,冯鑫更换了CFO、董秘和券商。

通过增发来融资的失败,为暴风和冯鑫此后的巨额债务埋下了第一个雷。

爆雷:明股实债

没能从股市上直接募资,但当时冯鑫依然想收购MPS。

体育也是暴风上市后新架开的一驾马车,它入局时体育版权大战烧钱正酣:乐视体育宣布用数亿美元获得了英超在香港的独家转播权,苏宁的PPTV不甘示弱,花2.5亿欧元签下西甲独家全媒体版权。

当时MPS估值已经超过了10亿美元,未做成定增募资的暴风为了凑到收购MPS的钱,浸鑫基金因此而生。

但暴风内部有反对声音。上述相关人士对36氪称,在收购前,管理层不少人表示了疑虑,“有人认为金额太高了,输不起”,甚至有高管“坚决反对”,因为MPS是一家轻资产公司,核心资产就是人,一旦拥有体育圈人脉关系的关键人士离职,“没人了就没版权了”,对这个国际体育零经验零人脉的暴风无力应对。

但据相关人士称,最终冯鑫没有听进这些谏言。截至发稿,暴风对此没有确切的回应。

此后,被担心的事情被一一验证:MPS的两名创始人套现离场后,在体育圈继续风生水起,而他们留下的MPS在国际版权争夺上频频失利,资不抵债,去年10月被英国高等法院宣布破产。

根据公告,暴风在这笔交易上,权益性减值金额为1.4亿,还有4800万的坏账损失。而且,冯鑫已经将自己的1800多万股暴风集团股票质押给浸鑫基金优先合伙人招商资管。MPS的股权还没有捂热,就化为乌有了。

噩梦还远没有结束。这颗地雷的引爆时间在一年半后的今天:浸鑫基金于今年2月底届满到期。这就是本文开头所述、对暴风来说可能致命的债务爆雷。

这不是冯鑫第一次犯下此种错误。

此前,冯鑫已经因为VR眼镜项目暴风魔镜,导致中信资本在去年申请冻结了他最后剩下尚未质押的327万股股份。

暴风上市前后,VR眼镜是冯鑫力推的新项目,频频为其站台。2015年4月,暴风魔镜独立做A轮融资,估值5000万美元左右,但仅仅时隔几个月,拿B轮融资时魔镜身价就飞涨到了14.3亿人民币。

估值飞涨的代价在于,据冯鑫在内部谈话中自述,B轮投资方提出如果2020年没有上市或者被并购,冯鑫要个人兜底、回购股份。即冯鑫为了魔镜项目的高估值,个人和资方签下了“对赌”的协议。

冯鑫似乎没有深思,如果输了怎么办。

VR是一个火热一时但很快冷却的领域,魔镜业务不佳,投资方要提前离场。冯鑫为此四处筹措,据他回忆,自己那年为此在四处出差中度过,“经常在机场里跑步赶飞机。”最终,冯鑫为魔镜项目还了5000万,还有4000万拿不出来,这导致B轮领投方中信资本向法院申请冻结了冯鑫最后的股票。

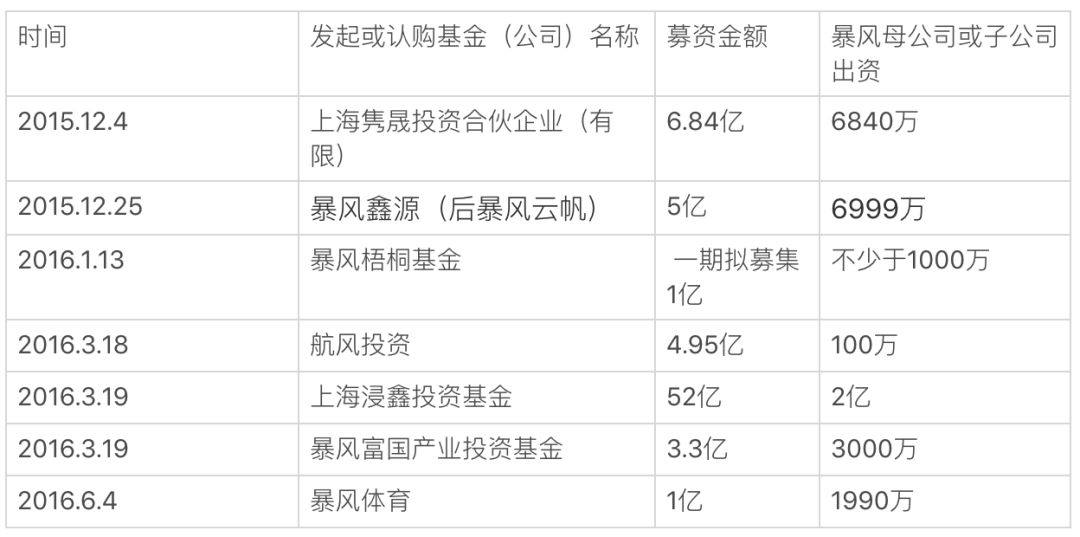

从2015年底开始,仅半年时间,暴风就参与到了数支产业基金中。其中就有类似浸鑫基金、以小博大的“债性”基金。这些基金一来为暴风新业务提供“血液”,例如和歌斐资管成立5亿元基金“暴风鑫源”,参与到暴风魔镜的B轮投资中;也具有类似的风险,例如冯鑫为6.84亿元的上海隽晟并购基金整体做了最低收益担保(年化11%的收益)。

(数据来源:36氪根据暴风公告梳理)

“资本是个双刃剑,你做成了,他就在帮你,你做砸了,那么你就会背负很多包袱。”一名知情人士对36氪称,通过各种基金暴风募资额度在80亿上下。

对此,冯鑫做过一次反思,承认自己失误在“对不同属性的钱不理解”:暴风上市后,部分资本合作带有退出承诺,和上市前VC投资的性质完全不同;而自己还为融资做了个人担保。

股权质押是冯鑫最重要的兜底资本,以及暴风的重要资金来源——冯鑫四年中质押了29次,最终达到了所持股份95%以上——而暴风的股价,是股权质押的关键点。

当2015年中的股灾开始,暴风的股票也一落千丈、四天跌去超30%时,据老员工对36氪回忆,冯鑫还在内部发了倡议书,号召员工们买股票,如果损失了他来补差价,对入职三年以上的老员工,他还帮着掏一半的费用。

36氪难以考证冯鑫所有股权质押所获资金的实际去处,但根据冯鑫的说法,股权质押的资金多用于暴风的新业务发展。

可以确定,冯鑫涉及的财务问题是复杂的。“ (以前)没有人帮老大(冯鑫)在做这个事情,包括复杂的子公司、各种关联交易、合规性、嵌套,”一名前员工对36氪称,暴风上市后第二任CFO姜浩接手后,专门组建了一个每月支出过百万的团队,花了半年的时间,负责帮冯鑫梳理个人股权交易和财务问题。

“就像你进赌场的时候,不知道自己兜里有多少钱,你赌的时候不知道自己的赌注有多少。”相关人士如此对36氪形容。

失败的学徒

在暴风的所有业务中,除了老业务暴风影音能每年勉力带来四五亿元的广告营收外,其余的新业务——VR、体育、TV——都是吃钱的。

但在上市后提出八大业务之时,冯鑫显然没有意识到这点。

暴风做VR业务,源于Facebook以20亿美元收购Oculus引起的沸腾。相关人士对36氪回忆,暴风做VR的决策逻辑,就是“扎克伯格这么成功的人会去做这个方向,可能真的是对的,那为什么不去赌一赌?”

VR行业其实在2016年已经开始降温,但暴风魔镜当时没有从冲刺转为小步快跑。“觉得身边有很多金融机构和资源支撑你,自我感觉能够做的过来。”冯鑫曾自己反思。但当暴风魔镜真正成为“先烈”时,连带着让控股接近20%的暴风集团上市公司产生了1.04亿的重大资产减值。

对照乐视进行业务布局,则把暴风带向了更大的深渊。

比照乐视体育的暴风体育,曾在最初一年过了一段好日子:成立三个月,产品都还没成型,暴风体育就拿了2亿的融资。据前暴风体育员工回忆,因为当时有部分中超场次移动端的版权和CBA版权,加上在各大应用市场买量,用户做到了100万左右。

随着乐视连环暴雷,乐视体育也因资金紧张失去中超、亚足联版权,又被爆出欠了亚足联1.8亿,市场一时间噤若寒蝉。腾讯、苏宁还够钱继续买版权,但暴风体育在资本市场上也再找不到下一轮的接盘人。 另一名离职员工记得,2016年用户增长太快时机器还会有报警信号,但到了2017年,很少再会有这样激动人心的声音出现。

一名内部人士反思说,暴风做体育,是比照了乐视体育的200亿估值,但没有认真思考这套商业模式是否真正可行:体育业务的核心是买版权,相当于一个视频网站的体育子频道,既然暴风影音买版权之路不通,没道理体育就可行。

更何况,体育业务要争夺版权的特质,最终给暴风留下了“浸鑫基金”的债务巨雷。

剩下的翻盘机会似乎只有电视。“2018年到2020年,我们内部和对外只说一件事情,就是暴风电视。” 冯鑫在去年反思说,应该早早把精力集中在TV这件事上。

但这番表述可能源于骑虎难下。电视硬件业务一方面为暴风带来了七八成的营业收入,一面又在快速吞噬暴风的资金。

暴风TV采取了与乐视相似的策略:根据当时流行“互联网打法”,乐视和冯鑫都设想,通过补贴做大出货量,但获得电视广告分成,补贴硬件亏损。暴风tv内部员工们经常在公司里喊口号“第一、第一、第一”。

冯鑫曾经称,暴风每台电视会亏3、400元。而据暴风tv离职员工回忆,这只是硬件成本,还不算营销等费用。他对36氪介绍,暴风当时和爱奇艺合作,但分成比例在四六分以下,乐视自有版权卖会员尚不知几年才能收回成本,分成模式只会让回本周期继续拉长。

据暴风披露,TV业务2016年和2017年亏损都超过了3亿,2018年前五个月亏损也达到了1.2亿。据离职员工回忆,公司拖了半年的工资发不出来。

其他同行都毛利为正,就连开创“互联网打法”的小米,都没有跟随乐视的烧钱策略,即使它因此一度出货量低于乐视。当时小米电视负责人王川公开说:“小米电视一直是盈利的,我们不追求销量,因为一旦要做到多少量,就意味着会赔钱。据我所知,乐视电视目前的亏损是巨额亏损。他们烧的钱太多,永远也赚不回来。”

“乐视和暴风都把长跑当短跑来跑。1万米长跑,你跑400米速度去冲,前面当然冲得很快,但是没意义。”相关人士总结。

乐视暴雷后,当时市场上知名的FA包括华兴、汉能等等都做过暴风tv的融资案,但都表示“卖不出去”,TV的包袱只能背在暴风和冯鑫身上。

冯鑫控制的银川产权交易中心,前两年累计借给暴风TV超过3.8亿元。而根据暴风集团2018年第三季度的财报,可以看到应付票据及应付账款高达14亿,主要来自暴风TV的欠款。

TV业务明显是暴风2018年忽然转亏10.9亿元的关键原因:根据其业绩快报,营业收入同比下降约41.34%,少了7亿元,主要是TV业务“受资金周转影响,库存备货不足,收入有所下降”。而一般来说因为硬件生产有固定成本,产量下滑会导致亏损上升。此外,源于TV业务的营销和研发成本则在快速上升。

几年过去,暴风TV2017年出货量不过84万台,去年出货量可能还下跌了。相较之下,小米电视2018年公布的数据为840万台。暴风TV始终没有望见成功的门槛。

有暴风TV前员工对36氪说,自己第一天入职,在走廊上碰到一个正在抽烟的老员工,对方问了一句:你是谁的人?这让他觉得毛骨悚然,一时说不出话来。暴风TV内部各占山头,各自为政。

但暴风的问题,根源不在执行层面,在战略方向上可能就错了。

回顾往昔,有老员工觉得唏嘘,上市前后内部有人做出了类似快手的短视频App,还有团队加班加点三个月,做出了类似花椒的直播产品,但都无疾而终。“公司不知道怎么推广,不知道怎么定位,不知道主导UGC还是直播,然后就死了。”他对36氪回忆。

冯鑫没有看到或者重视这些创新项目,“当时完全不可能想到这一点,”前述管理层说,暴风还是很难从长视频的思维范畴里跳出来,但是又看不清其他方向,于是在战略上选择了学习和跟随。

关于冯鑫,媒体对其上市后的举动曾有一段浪漫的描述:股价飙涨,万众瞩目之时,他带着三本书——《道德经》、《刀锋》和《约翰·克里斯多夫》,回老家“闭关”去了。十多天后再出现时,冯鑫提出了“DT大娱乐”和“联邦生态”的概念,要做八个业务。业界称暴风为“小乐视”,冯鑫则认为自己能比乐视做得更好。

“你认为自己是个300亿的公司,所以是站在300亿估值上去做决策的。300亿的时候做决策,你会觉得这些都不是问题。”前暴风管理层说,如果暴风市值没有这么高过反而好,大家不会被冲昏头脑。

但A股的特点就是大涨大落,并且由于它要求盈利的上市规则、很长的排队时间,优秀互联网公司很难进来。又由于股票可选范围少,暴风、乐视这样二三流的公司一旦进入,就会获得巨大的赌注筹码。

乐视则刚刚公告,它的2018年度所有者权益预计为负,如果归母净资产为负,将被暂停上市;如2019年度年报不满足创业板规定的恢复上市条件,存在被强制终止上市的风险。

而暴风集团的2018年度所有者权益,也只剩下了2100万元。

网站导航

网站导航

相关文章

相关文章

精彩导读

精彩导读

热门资讯

热门资讯